|

|||||

|

|||||

逃不过的猪周期,是猪企们的轮回宿命。非洲猪瘟疫情爆发以来,猪价一路上涨之后引发了生猪养殖企业的扩产大潮。最终的结果却并不乐观:市场供给过大、产能过剩、猪肉价格连续跌。一些个人养殖户和规模较小的养殖场承受不住压力被市场出清。

原以为这样一轮“洗牌”以后猪周期会有所变化,猪价会开始回暖,所以生猪养殖企业们都开始扩大产能。然而市场并不如预期,至今猪价也没有恢复到之前的水平。那么是什么导致的此轮猪周期的下行时间如此漫长呢?

01漫长又失常的猪周期下亏损是所有猪企的宿命

市场普遍认为,2018年非洲猪瘟冲击下的第四轮“超级猪周期”于2022年4月结束,同一时期新一轮“猪周期”开启。

然而第五轮“猪周期”的上行周期仅持续半年便早早进入了下行周期,而历史上四轮“猪周期”上行周期均在15个月及以上。

并且当前的猪肉行情显示,猪价仍在“磨底”。《中国养猪网》统计数据表明,2022年10月以来,猪肉价格整体呈震荡下行趋势,且在今年6月下旬跌破14元/公斤。

年内生猪(内三元)价格走势,来源:中国养猪网

养猪企业的销售公告也验证了这一点。温氏股份公告数据显示,6月,毛猪销售均价14.27元/公斤。牧原股份6月销售数据显示,公司商品猪价格环比5月呈现下降趋势,商品猪销售均价13.82元/公斤,下降2.54%。

与此同时,今年上半年,各养殖企业的生猪销售价格基本在14元/公斤左右,但即使是业内成本控制最好的牧原股份,其养殖成本也是15元/公斤——也就是说,今年所有的养殖企业都是亏损的。

目前已有16家上市猪企披露半年报预告,除了京基智农靠房地产项目大幅交付扭亏外,其余公司均处于亏损状态,整体亏损金额超过130亿元。其中,新希望上半年预亏27.9亿元至29.9亿元;*ST正邦预亏18亿元至20亿元;天邦食品预亏12亿元至15亿元;上半年出栏量超过3000万头的牧原股份,预计亏损25.5亿元至32.5亿元。

02能繁母猪出清速度出乎意料的慢

那么此轮猪周期的上行周期为何如此短暂呢?这得从决定猪肉价格的因素说起。

猪肉的价格波动取决于生猪出栏量,也就是有多少猪被卖到市场上。出栏量越高,猪肉价格越低。比如,2019-2020年,猪瘟导致生猪出栏量大幅下滑,推动猪肉价格出现大幅上涨。

生猪的出栏量又是由能繁母猪存栏量所决定。正常情况下母猪的繁育周期为4.7个月,一胎一般产仔10-14头小猪。仔猪需要经过1-2个月的保育期和5个月的育肥期才能出栏。

在没有外部因素的干扰下,能繁母猪存栏量往往受到价格的影响。当仔猪价格跌破一定水平的时候,能繁母猪的养殖就会开始亏钱,这就会推动能繁母猪的减栏。反之则亦然。

不过这次与以往的预测不同,即使价格已经低破了养殖成本线,但生猪产能依旧未能出清。

全国能繁母猪从1月开始便持续滑落,好不容易到5月减少至4258万头,相比年初减少了109万头。但就在母猪存栏将回落到4100万头区间内的时候,变故突生——6月能繁殖母猪存栏逆势增长。

据国家统计局公布,2023年6月能繁母猪存栏量为4296万头,月度环比增加38万头,增长0.89%。尽管只增加了38万头母猪,但趋势比数据更重要,这体现出全国母猪去产能或已陷入停滞。

导致这一切变化的原因在于,生猪养殖行业的产业格局,跟过去已经截然不同了。

受过去几年环保政策限制和非洲猪瘟的影响,百头以下的养猪散户已被基本出清,集约化规模化养殖已成为当前的主流。数据显示,18家上市猪企共存栏700余万头能繁母猪,已近乎占到全国总存栏量的20%。

03规模化养殖企业选择逆势扩张行业集中度进一步提升

这些规模化养殖企业的出现,正是导致猪周期出现紊乱的变数。规模化养殖企业比谁都清楚逆势扩张的重要性。

以往当猪肉价格下行到无利或者微利的时候,散户会立马屠宰母猪出清产能,进而迎来价格拐点,而“种猪-母猪-仔猪-商品猪”的周期是18个月,因而猪价一般会上行18个月左右,比如2018年2月到2019年12月的猪价疯涨。

然而,规模化养殖企业有着强大的筹资能力,而且往往会选择逆周期投资。仅在6月,就有3家猪企发布定增公告:神农集团公告,拟定增募资不超过11.5亿元,其中7.1亿元用于4个生猪养殖建设类项目;罗牛山公告,拟定增募资不超过17.96亿元,其中部分资金用于建设养殖基地;东瑞股份公告,获10亿定增,其中7.73亿元用于黄沙基地“楼房养殖”猪场的建设。

据时代财经统计,从2022年6月12日,为了“补充弹药”、提高养殖规模,共有8家猪企披露定增预案,拟募资合计约160.92亿元。从募资规模看,各家猪企募资规模都在十亿级别。融资规模之大是A股养殖企业上市以来罕见。

在强大的融资支撑下,这些规模化养殖企业纷纷进行了大规模的逆周期投资。

公开数据显示,5月底牧原股份能繁母猪存栏约298万头,创下2021年一季度以来新高。同期,温氏股份拥有的能繁母猪超过145万头,较去年底增超5万头。神农集团近期在接受调研时表示,其目前现有母猪产能已达满负荷状态,将继续推进母猪产能建设,预计到2024年实现17万头的母猪存栏规模。

一边是养殖散户减少,一边是规模化猪企逆势扩张,这使得整个行业的集中度大幅提升。

以上市企业为例,目前18家上市猪企能繁母猪存栏总量约为738万头,占全国总存栏17%;2022年出栏量合计超过1.3亿头,同比增幅高达31%,占全国总存栏约19%,相比上年提升四个百分点。如果将一些非上市的头部企业也考虑进来,2022年行业前40家猪企的能繁母猪存栏超过1100万头,占比超过25%;而行业前10企业能繁母猪存栏约为800万头,出栏量预计超过1.2亿头,占比约为17%,均为历史最高水平。

04咬牙硬挺的猪企没有人愿意提前出局

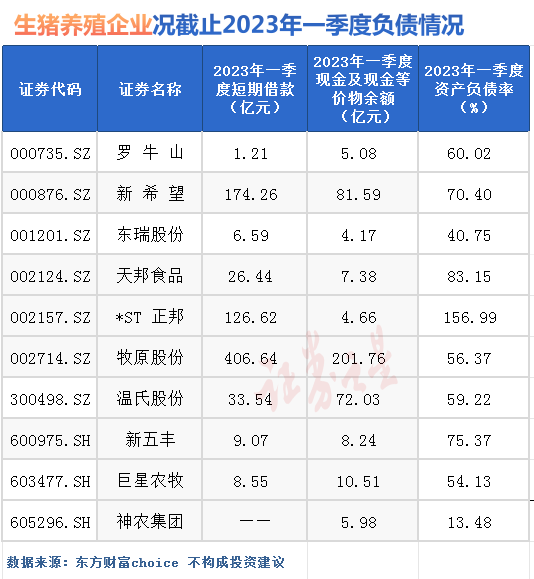

逆势扩张带来的负面效应就是猪企紧张的现金流。根据一季报数据,包括牧原股份在内的10家A股上市猪企短期借款已经接近800亿元。多家猪肉企业资产负债率超过70%。

然而,规模猪场的扩张并非无的放矢,而是出于一系列战略考虑和市场预期。以下是猪企持续扩张的几个原因。

首先是抢占市场份额的机会不容错过。随着生猪养殖业的规模化程度提高,小型养殖户和散户逐渐退出市场,进而让出了市场份额。对于规模猪场来说,这是占据市场份额的最后机会之一。未来,随着养殖结构的稳定,规模猪场将不再像散户一样频繁进出市场。

其次,对于那些已经上市的猪企来说,当资金紧缺时,资本会提供支持,但也需听从资本的指挥。资本要求企业占据市场,不断扩大规模。因此,规模猪场不得不顺应资本的要求,坚持扩产,即使面临着倒闭的风险。

最后虽然当前猪价低迷,养殖行业扩张艰难,规模猪场却抱着一线希望。它们扩大产能的目的是留下足够的生猪资源,在行业复苏时能够占据良好的市场地位。规模猪场预期,在未来生猪市场稳定之后,猪价将回升,他们将获得更高的收入和回报。

05从未有过的猪周期或带来从未有过的回报

从一定程度上说,这一轮漫长的下行周期超出了所有人的想象,因此这一轮猪周期的残酷性将体现得更为极致。那些在周期顶部用高价构建了大批的养猪资产(包括猪场设备人员)以及母猪的猪企,现金流遭受了极大的摧毁。这意味着,时间拉得越长,周期的高位以及期待的回报就会越好。

作为坐上赌桌的回报,这个周期逆行的幸存者,才会成为下一个新周期最大的胜利者。这一点对投资人来说同样如此。

长江证券陈佳也指出:猪周期时间拉得越长回报越好。从美国的猪周期,包括中国的猪周期背后的核心力量是人性驱动。猪周期在高位的时候大量上产能,在低位的时候大量的淘汰。

不从事这个产业的人来看都觉得这种行为是不是应该调换一下。但是如果我们真正从事这个产业,身处其中我们会跟他们一样。因为这是人性,人性是不可逆的。在猪价高位的时候一定会更加乐观,在猪价底部的时候我们就会强化我们的悲观情绪,这也是人性所决定的。所以猪周期只要是人在这个产业过程中,以人为主体生产的养殖行为或者是人在做这个事情就是不可逆的。

因此陈佳指出猪周期无论怎么演绎三个特征是不可能改变的。第一个是周期无论如何演绎,它的周期轮回和均值回归的特点是不可能改变。所以这就决定了我们在低位的时候不能像市场一样悲观;第二,在高位的时候不能再参与情绪层面的繁荣。

第三是产业界的一致预期往往是错的。产业界乐观的时候根据反身性的理论都会导致生猪的价格向悲观的方向演绎;当大家悲观的时候最终猪价会走出乐观的形态。

综上我们可以得出以下结论:

1. 历史上四轮“猪周期”上行周期均在15个月及以上,此轮猪周期上行周期仅持续半年便早早进入了下行周期,超出市场预料。

2. 规模企业普遍选择逆势扩张,导致能繁母猪数量依然维持高位,这一方面导致行业集中度提升,另一方面使得此轮猪周期下行时间延长。

3.猪周期并不会消失,越长的猪周期或蕴藏着越好的投资机会。

联系电话:0311-67303882,67303883, 18633000595 传真:0311-67303883

在线咨询QQ:

网站地址:石家庄市体育南大街维多利亚时代12号楼1单元201室(地图)

[本站声明] 本网站为服务河北省畜牧企业的公益性网站,因部分文章来源于网络,如有侵权请来电告知,本站将立即更正。